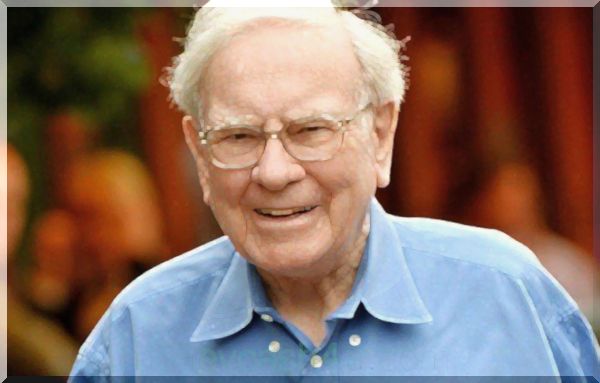

Zwei Dinge, die wir aus dem Aktionärsbrief des Milliardärs Warren Buffett gelernt haben

Der legendäre Milliardär Warren Buffett hat heute Morgen seinen jährlichen Aktionärsbrief für Anleger der Klasse A (BRK.A) von Berkshire Hathaway Inc. veröffentlicht. Wie üblich enthielt der Aktionärsbrief Einblicke in den Stand der Dinge in Buffetts weitläufigem Konglomerat. (Siehe auch: Niedrigere Steuerrate treibt Rekordgewinne für Berkshires Gewinne an.)

Im Allgemeinen war 2017 ein Rekordjahr für Unternehmensgewinne, und Berkshire Hathaway war mit den Besten mit dabei. Das in Omaha, Nebraska, ansässige Unternehmen meldete einen Anstieg des Jahresüberschusses um 87% auf 44, 94 Mrd. USD gegenüber dem Vorjahr. Die Steuerreform von Präsident Donald Trump, mit der die Körperschaftsteuersätze von 35% auf 21% gesenkt wurden, erhöhte den Gewinn des Unternehmens um 29, 1 Mrd. USD. (Siehe auch: Warren Buffetts jährliches Aktionärsschreiben für 2017.)

Neben der Statistik haben wir aus Buffetts Schreiben an die Aktionäre zwei Dinge gelernt (oder nicht gelernt).

Berkshire hat den Drang zu erwerben

Im Jahr 2017 stieg der Cash Hoard von Berkshire gegenüber dem Vorjahr um 34, 2% auf 116 Mrd. USD. Im Gegensatz zu vielen Technologiekonzernen, die ihr Bargeld im Ausland abgestellt haben, befindet sich das Bargeld von Berkshire Hathaway in Amerika. Es hätte sich als nützlich für Akquisitionen erwiesen, aber das Unternehmen konnte es nicht zu einem angemessenen Kaufpreis finden.

„Auf unserer Suche nach neuen eigenständigen Unternehmen streben wir nach dauerhaften Wettbewerbsstärken. fähiges und hochwertiges Management; eine gute Rendite des für den Geschäftsbetrieb erforderlichen Nettovermögens; Chancen für internes Wachstum bei attraktiven Renditen; und schließlich einen vernünftigen Kaufpreis “, schrieb Buffett.

Aber ein Anstieg der Unternehmensbewertungen und -gewinne in Verbindung mit der Verfügbarkeit billiger Schulden ließ die Akquisitionstätigkeit im Jahr 2017 ansteigen, was potenzielle Ziele teuer werden ließ. "Tatsächlich schien der Preis für eine Armee optimistischer Käufer fast relevant zu sein", schrieb Buffett.

Anstelle von Übernahmen erwarb Berkshire Aktien von Unternehmen, die seiner Ansicht nach unterbewertet waren. Auf dieser Liste stehen Unternehmen wie Apple Inc. (AAPL), die mittlerweile die größte Beteiligung des Unternehmens darstellt. (Siehe auch: Berkshire 13F: Buffett fügt Apple und Sheds IBM hinzu.) Berkshire ist auch einer der größten Inhaber von US-Schatzwechseln.

Buffett ist immer noch Mutter über seinen Nachfolger

Warren Buffett ist 87 und hat noch keinen Nachfolger benannt. Natürlich gibt es Spekulationen darüber, wer ihn ersetzen wird. Die beiden Hauptkonkurrenten im Moment sind Greg Abel, der Berkshires Nichtversicherungsgeschäft leitet, und Ajit Jain, Leiter der Versicherungsgruppe des Unternehmens. Beide wurden Anfang des Jahres in den Vorstand von Berkshire Hathaway gewählt. (Siehe auch: Warren Buffett stellt potenzielle Nachfolger in Berkshire auf.)

Im Laufe der Jahre hat Buffett beide gleichermaßen gelobt, aber nur wenige Hinweise auf seine Präferenzen darüber gegeben, von wem er glaubt, dass er ihm nachfolgen wird. Der diesjährige Brief war nicht anders.

„Sie und ich haben das Glück, dass Ajit und Greg für uns arbeiten. Jeder ist seit Jahrzehnten in Berkshire und Berkshires Blut fließt durch ihre Adern. Der Charakter eines jeden Mannes entspricht seinen Talenten. Und das sagt schon alles “, schrieb er.

Die Analyse des Schreibens durch Bloomberg legt jedoch den Schluss nahe, dass der Fokus des Unternehmens auf die Steigerung der Gewinne für das Nichtversicherungsgeschäft ein Indikator für Buffetts Überlegungen in dieser Angelegenheit sein könnte.

"Wenn Sie nach Hinweisen auf eine Nachfolgeregelung suchen, ist es bemerkenswert, dass Buffett hier das Wachstum des Nichtversicherungsgeschäfts - also der Domäne von Greg Abel - als Priorität herausstellt", schrieb Katherine Chiglinsky, Versicherungsreporterin bei Bloomberg. (Siehe auch: Einführung in Warren Buffetts Nachfolger.)

Vergleich von Anlagekonten Name des Anbieters Beschreibung Angaben zum Werbetreibenden × Die in dieser Tabelle aufgeführten Angebote stammen von Partnerschaften, von denen Investopedia eine Vergütung erhält.